|

Форвардная продажа — как она происходит

На протяжении двух последних лет компания "Jaguar" продает с поставкой в Будущем некоторые иностранные валюты или хеджирует позиции по ним возникающие от экспортных продаж.

Так что же все-таки значит "продажа с поставкой в будущем" или "форвардная продажа"? Зачем "Jaguar" ее осуществляет? Как она происходит?

Методика форвардной продажи очень запутанна и сложна, хотя основной принцип достаточно прост. В этой статье сделана попытка ответить на вопросы, наиболее часто задаваемые служащими, желающими понять механизм хеджирования.

Денежные поступления в долларах

За каждую машину, которую компания "Jaguar" продает в США, ей платят в долларах. Иностранная валюта переводится по банковским каналам из Америки в банк компании "Jaguar" в Англии. Если бы эти доллары не продавались с поставкой в будущем, компания "Jaguar" обменивала бы их на фунты стерлингов по какому-то курсу, существующему на определенный день. Валютный курс, поэтому, очень важен. Саму связь между прибылями и валютными курсами довольно легко показать.

Автомобиль, продаваемый в США за 35 000 долл., при курсе 1 ф. ст. = 1,30 долл. в случае перевода долларов в фунты стерлингов принес бы выручку в 26 923 ф. ст. А если при продаже того же автомобиля курс составил бы 1 ф. ст. = 1,45 долл., компания "Jaguar" получила бы только 24 138 ф. ст. Это уменьшение доходов примерно на 3000 ф. ст.

Колебания валютных курсов

За последние 6 лет курс доллара по отношению к фунту стерлингов спускался с высшей отметки в 2,45 до низшей в 1,05.

В 1984 г., когда компания "Jaguar" была приватизирована, курс доллара составлял 1,33 долл. за 1 ф. ст. Недавно он остановился на отметке примерно 1.45 долл. за 1 ф. ст.

Минимизация рисков

Прибыль компании "Jaguar" прямо связана с валютными курсами, и вследствие этого компания старается минимизировать воздействие колебаний валютных курсов, которые не поддаются контролю. Компания "Jaguar" осуществляет это путем форвардных продаж.

Как происходит хеджирование

Компания продает какую-то часть долларов, ожидаемых к получению в будущем (как правило, через 12 месяцев), крупным банкам, которые назначают будущую цену. Эта срочная цена формируется на основе разницы в процентных ставках в США и Соединенном Королевстве.

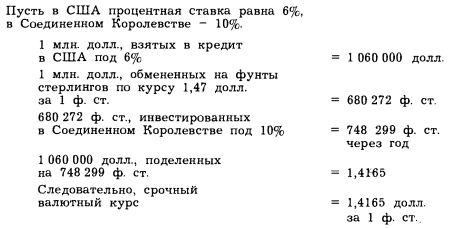

Далее все происходит следующим образом. Скажем, в декабре 1986 г. "Jaguar" решает продать 1 млн. долл. по форвардному контракту со сроком 12 месяцев. Это означает, что он заранее продает 1 млн. долл., который ожидается к получению в декабре 1987 года. На день продажи по форвардному контракту валютный курс составляет 1,47 долл. за 1 ф. ст. Банк, заключивший контракт на покупку 1 млн. долл., вероятно, подсчитает, сколько он сможет получить за счет разницы в процентных ставках в Соединенном Королевстве и США и назначит, например, следующую срочную цену:

Как видно из этого примера, компания "Jaguar", осуществляя форвардную продажу по курсу 1,4165 долл. за 1 ф. ст., а не обменивая доллары в день их получения по курсу 1,47 долл. за 1 ф. ст., получила бы значительно больше: на 35 000 долл. США от продажи каждого автомобиля — еще дополнительные 899 ф. ст.

Обратите внимание на то, что "Jaguar" на самом деле обменивает деньги в срок исполнения контракта. А в день, когда он заключает форвардный контракт на продажу, он получает как раз в перспективе срочный валютный курс.

Валютные опционы

О форвардном курсе стороны договариваются при заключении контракта, и никто не способен предсказать или узнать, что произойдет со ставкой на самом деле. Вследствие этого описанный выше метод хеджирования может вылиться в форвардную продажу по ставкам, менее выгодным, чем они окажутся на самом деле.

Участие в валютных опционах - осмотрительная практика, которую осуществляет "Jaguar", - может минимизировать этот риск.

Когда "Jaguar" покупает валютный опцион, он приобретает право обменять иностранную валюту на фунты стерлингов по фиксированной ставке в определенный момент времени в будущем. Однако использовать это право по мере истечения срока опциона ему не обязательно.

Например, скажем, в декабре 1986 г. "Jaguar" покупает опцион на обмен долларов через 12 месяцев по курсу 1,45 долл. за 1 ф. ст. Если бы в декабре 1987 г. курс спот составил 1,50 долл. за 1 ф. ст., компания воспользовалась бы опционом и получила бы прибыль. Но если бы курс спот в декабре 1987 г. был 1,35 долл. за 1 ф. ст., то исполнять опцион не имело бы смысла. В этом случае потеряна была бы лишь стоимость покупки опциона (сравнительно небольшая сумма):

Итоги

Как видно из финансовых результатов компании "Jaguar", благоразумная политика форвардных продаж была очень успешной за последние два года. И действительно, если бы валютные курсы сегодняшнего дня существовали в 1985 г. и "Jaguar" не вел бы форвардных продаж, то падение курса доллара сократило бы прибыли компании "Jaguar" после выплаты налогов в 1985 г. примерно на одну треть.

Более того, осуществляя форвардные продажи, "Jaguar" мог заранее знать, сколько он получит за иностранную валюту, выручаемую от экспортной торговли. Это означает, что в соответствии с этим компания может строить свои планы. Раз уж хеджирование имело место, ей безразлично, поднимется или упадет курс фунта стерлингов по отношению к доллару.

"Jaguar" не может себе позволить рисковать в игре с растущими и падающими обменными курсами - слишком много поставлено на карту.

Хеджирование, выполняющее роль буфера при неблагоприятных изменениях валютных курсов, давало компании "Jaguar" время, чтобы правильно отреагировать и спланировать свои действия. В свою очередь, это укрепляло уверенность Сити, потому что акционеры не хотят резких колебаний в доходах и прибылях.

Наиболее крупные компании, которые экспортируют свою продукцию (включая "Mercedes"), заключают форвардные сделки на продажу части иностранной валюты. "Jaguar" не только хеджировал доллары, но и осуществлял форвардные продажи других валют, вырученных от реализации продукции в таких странах, как Канада, Австралия, Германия и Япония.

Будущее

Вопрос о том, сможет ли "Jaguar" продолжать получать прибыли от хеджирования валют, будет зависеть от обменных курсов спот и разницы в процентных ставках.

Например, в первой половине 1985 г., когда наличный курс доллара к фунту стерлингов колебался от 1,05 до 1,32, было довольно легко хеджировать риск, заключая 12-месячную сделку по курсу 1,27 долл. за 1 ф. ст. Это принесло прибыль компании "Jaguar", так как в первой половине 1986 г. курс спот составил приблизительно 1,48.

Однако теперь, когда обменный курс валют составляет приблизительно 1,45 долл. за 1 ф. ст., а процентные ставки изменились, возможности форвардных продаж под такие выгодные ставки исчезли.

Кто-то сказал, что "больше нет курицы, несущей золотые яйца".

|