|

В своей часто цитируемой книге «Хаос и порядок на рынке капитала» 1214) Петере говорит, что в рамках теории хаоса можно получить ряд моделей, способных воспроизводить развитие событий на финансовых рынках. В этих моделях предлагается детерминированное объяснение для некоторых аспектов поведения финансовых цен, которые, вообще говоря, считаются случайными и непредсказуемыми.

Тот факт, что хаотические модели дают хорошее приближение для финансовых временных рядов, говорит о важности изучения поведения рынков капитала как нелинейных динамических процессов и является дополнительным доводом в пользу применения в задачах прогноза различных нелинейных методов, в том числе, — нейронных сетей. В любом случае применение нейронных сетей согласуется с принципом ограниченной рациональности Саймона, согласно которому эффективность рынка ограниченна в силу ограниченных возможностей человека в обработке информации.

|

|

Есть и другие, более практические причины роста интереса к изучению нелинейных характеристик финансовых рынков. В последние годы рынок претерпел определенную структурную перестройку: торговля вышла за рамки одного государства и может происходить в любой точке земли; система комиссионных цен и затрат на совершение сделок пришла в беспорядок; время, затрачиваемое на совершение сделок, существенно уменьшилось; благодаря производным финансовым инструментам (таким, как, например, опционы) снизились требования к резервированию капитала при проведении арбитражных операций.

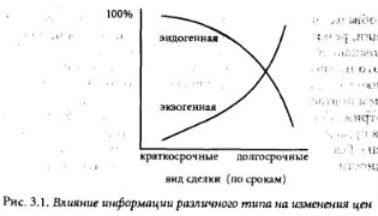

Если брать долгосрочный аспект, то представляется вполне правдоподобным, что решающее влияние на цены рынка оказывают такие экзогенные факторы, как курсы обмена валют, процентные ставки, показатели экономического роста, тенденции издержек и прибыли. В такой ситуации рынок удовлетворительно описывается так называемой «гипотезой эффективного рынка», согласно которой вся поступающая информация учитывается в текущих ценах рынка, и будущие изменения цен зависят только от будущей информации. Напротив, для более коротких сроков могут быть разработаны более продвинутые методы прогноза, использующие обратные связи и различные технические и структурные факторы.

Устоявшиеся парадигмы финансовой науки, такие, как модель случайного блуждания и гипотеза эффективного рынка, предполагают, что финансовые рынки реагируют на информацию рационально и плавно. В этом случае едва ли можно придумать что-то лучше линейных связей и стационарного (обращающего тренды) поведения.

К сожалению, в реальном поведении финансовых рынков мы видим не просто обращение трендов, но постоянно возникающие несоответствия курсов, волатильность, явно не отвечающую поступающей информации, и периодически случающиеся скачки уровня цен и волатильности. Для описания поведения финансовых рынков были разработаны и имели определенный успех некоторые новые модели хаотического поведения. В этой главе в качестве стандартного набора данных, на котором будут сравниваться нейронные сети и модели линейной регрессии, мы будем использовать выходную информацию некоторых моделей хаоса.

Эффективность рынка определяется эмпирически, и улучшенные модели выявляют различные отклонения, касающиеся малых фирм, фирм с повышенным уровнем прибыли, а также эффектов конца рабочей недели.

Такие нелинейные модели, как множественный дискриминантный анализ (MDA), выявляют задержки в реакции рынка, даже если речь идет об обычных, открыто публикуемых годовых отчетах.

|