|

Цены на краткосрочные процентные фьючерсы определяются, по крайней мере для контрактов на ближайшие месяцы, путем арбитража, основанного на расчетах сделки форвард-форвард. Например, предположим, что 3-месячная процентная ставка - 14% годовых, а 6-месячная - 15% годовых. Участник фьючерсной сделки может взять взаймы на 3 месяца и дать взаймы на 6, гарантировав прибыльность сделки в 1% за первые 3 месяца. Однако он подвержен риску потерь от повышения 3-месячной ставки, начиная со второго периода в 3 месяца. 3-месячная ставка за второй период может оказаться такой, что от убытков второго периода сделка станет в целом убыточной. Это и будет ставка по сделке форвард—форвард. Предположим, что участник сделки ссужает 1 млн. ф. ст. на 6 месяцев под 15% годовых и берет эту же сумму взаймы на 3 месяца под 14% годовых. Через полгода он получит 1 075 000 ф. ст. Но в то же время он должен заплатить 1 035 000 ф. ст. в конце первых 3 месяцев и должен взять взаймы 1 035 000 ф. ст., чтобы выплатить долг. Сумма 40 000 ф. ст. в уплату процентов по этой второй ссуде означала бы безубыточность всей сделки, так как долг по второй ссуде может быть погашен за счет 1 075 000 ф. ст., полученных от первоначально ссуженного 1 млн. ф. ст. Для второй 3-месячной ссуды в 1 035 000 ф. ст. сумма 40 000 ф. ст. соответствует ставке процента в 15,46% годовых.

|

|

Это и есть ставка форвард—форвард, а возможность арбитража будет обеспечивать то, что фьючерсная ставка будет очень близка к ставке форвард-форвард. Если бы фьючерсная ставка была значительно меньше ставки форвард-форвард, арбитражеры покупали бы долгосрочные контракты и продавали бы краткосрочные на фьючерсном рынке, чтобы гарантировать будущие краткосрочные процентные ставки. Это привело бы к продаже фьючерсов (принятию обязательств взять в будущем взаймы), а увеличение объема продаж контрактов вызвало бы снижение их цен. Падение цен на фьючерсные контракты сопровождалось бы ростом фьючерсных процентных ставок, в результате чего исключалось получение прибыли от арбитражных сделок.

В приведенном примере фьючерсные цены котировались со скидкой к наличным ценам. Это обычная картина, когда кривая доходности возрастает (долгосрочные процентные ставки выше, чем краткосрочные). Понижающаяся кривая доходности предполагает, что фьючерсные цены котируются с премией к наличным ценам. Переход от скидки к премии возникает, когда кривая доходности продолжает повышаться в незначительной степени. Горизонтальная кривая доходности соответствует фьючерсным ценам, котирующимся с небольшой премией к наличным ценам.

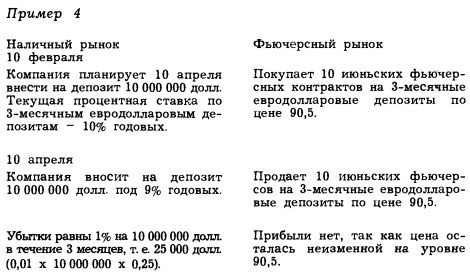

Из этого следует, что изменения наклона кривой доходности меняют базис и, тем самым, являются источником базисного риска. В примере 4 показана ситуация, в которой фьючерсные цены изменяются от котировки с премией к котировке со скидкой относительно наличных цен. Фьючерсные процентные ставки изменяются от более низких до более высоких, чем 3-месячные наличные ставки.

В этом примере базис изменяется на один базисный пункт. Наличная процентная ставка, которая была на 0,5% выше фьючерсной, изменилась и стала на 0,5% выше фьючерсной. В результате общие убытки составили 25 000 долл., и попытка хеджировать риск полностью провалилась. В случае падения фьючерсной цены результаты хеджирования были бы еще хуже (например, снижение фьючерсной цены до 90 к 10 апреля добавило бы к убыткам на наличном рынке в 25 000 долл. еще и убытки на фьючерсном рынке в 12 500 долл.).

Полезно помнить, что базис всегда достигает нуля к сроку исполнения контракта. Эта закономерность может повлиять на выбор срока исполнения при покупке или продаже фьючерсов. Если базис близок к нулю в момент покупки или продажи, то будет иметь смысл заключить контракт с ближайшим сроком исполнения. Сроки исполнения должны приходиться на дату, после которой хеджируемый риск исчезает (т. е. на дату внесения денег на депозит или на дату взятия ссуды). В противном случае возникнет некоторый период, в который контрактная позиция не будет хеджирована. Использование контрактов с ближайшим сроком исполнения после даты исчезновения риска увеличивает вероятность того, что базис будет близок к нулю, когда контрактную позицию нужно будет закрыть.

Если базис будет близок к нулю в момент покупки или продажи контракта, то описанная процедура позволит минимизировать вероятность изменений базиса в промежуток между открытием и закрытием контрактной позиции. В любом случае тенденция изменения базиса до значений, близких к нулю, по мере того, как контракт достигает срока исполнения, дает основания считать, что чем ближе срок исполнения контракта, тем меньше он подвержен изменениям в базисе, возникающим в результате изменений кривой доходности. По этой причине рекомендуется выбирать такие фьючерсные контракты, которые истекают вскоре после того, как исчезает хеджируемый риск.

Следует подчеркнуть, что наличные и фьючерсные цены, как правило, имеют достаточно тесную корреляцию, так что базисный риск обычно бывает значительно меньше, чем риск аутрайт по нехеджируемым позициям (особенно если хеджируемый инструмент не очень сильно отличается от фьючерсного инструмента).

Анализ конкретной ситуации: хеджирование программы выпуска евронот

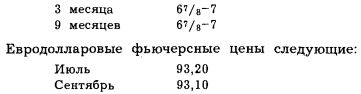

Финансовый директор корпорации объявил о начале реализации кредитной программы выпуска евронот на 50 млн. долл. США по ставке LIBOR плюс 1/4% с продлением срока кредита через каждые полгода (15 июня и 15 декабря). Сегодня 15 марта, и текущие ставки на евродолларовые кредиты следующие:

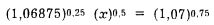

Финансовый директор хочет застраховаться от вероятного повышения процентных ставок к сроку продления кредита в июне. Выбор делается между позицией форвард—форвард и фьючерсной стратегией. Из формулы ставки форвард-форвард

следует, что х = 1,070625, что предполагает годовую ставку процента в 7,0625%, т. е. 7 1/6%. Это будет ставка форвард-форвард между 15 июня и 15 декабря.

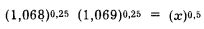

Используя фьючерсные ставки, получаем уравнение:

и определяем х = 1,0685, что предполагает годовую ставку процента в 6,85%.

Таким способом финансовый директор устанавливает, что он может гарантировать более низкую процентную ставку, используя фьючерсную позицию, а не позицию форвард-форвард.

|