|

Аккредитив может быть открыт по почте или телеграфу и предназначен для расчетов только с одним клиентом. Он не может быть переадресован.

Для продавца такая форма расчетов предпочтительна, потому что он имеет гарантию оплаты банком, открывшим аккредитив, и может получить платеж сразу после отгрузки товара.

Платежное поручение – это поручение покупателя обслуживающему его банку о перечислении определенной суммы со своего счета на счет продавца. Платежными поручениями могут проводиться расчеты за полученные товары, а также предварительная оплата товаров и авансовые платежи.

Чек представляет собой документ установленной формы, содержащий письменное поручение чекодателя плательщику (банку) провести платеж чекодержателю указанной в нем денежной суммы.

Чеки могут иметь несколько видов:

• ордерные, которые выписываются на конкретное лицо с оговоркой «приказу», означающей, что возможна дальнейшая передача чека путем передаточной подписи;

• именные, которые выписываются определенному лицу с оговоркой «не приказу», что означает невозможность дальнейшей передачи чека другому лицу;

• предъявительские, которые выписываются предъявителю с записью «предъявителю» и могут передаваться от одного лица другому путем простого вручения.

Расчеты чеками являются средствами мгновенного платежа, поэтому имеют определенные преимущества перед другими формами расчетов.

При расчетах по биржевым сделкам с реальным товаром может использоваться еще одна форма расчетов – вексель, который представляет собой составленное по установленной законом форме безусловное письменное долговое денежное обязательство, выданное одной стороной (векселедателем) другой стороне (векселедержателю) и оплаченное гербовым сбором.

Векселя могут быть простыми и переводными. Простой вексель представляет собой письменный документ, содержащий простое и ничем не обусловленное обязательство векселедателя об уплате определенной суммы денег в определенный срок и в определенном месте векселедержателю или другому лицу по его приказу.

Переводной вексель – это письменный документ, содержащий безусловный приказ векселедателя плательщику об уплате определенной суммы денег в определенный срок и в определенном месте получателю или другому лицу по его приказу.

Возможность передачи векселя от одного лица другому делает его достаточно удобным средством платежа.

Для расчетов по фьючерсным сделкам разработан специальный клиринговый механизм, который гарантирует все сделки на рынке, как только они зарегистрированы.

Основой клиринговых расчетов является система депозитов или гарантийных взносов, которые требуются от участников фьючерсных операций независимо от выбранной позиции. В биржевой практике такие депозиты получили название маржи. Таким образом, маржевые средства, размер которых устанавливается расчетной палатой, способствуют обеспечению исполнения обязательств по фьючерсному контракту. Фьючерсная маржа представляет собой не частичный платеж за что-то купленное, а гарантийный депозит, назначение которого – защитить продавца от неисполнения контракта покупателем, если цены снизились, и покупателя от продавца, если цены возросли.

Во фьючерсной практике существуют первоначальный и вариационный виды маржи, которые возникают во взаимоотношениях биржи и участников фьючерсных операций.

Первоначальная маржа (исходный взнос) – депозит, который вносится на так называемый маржевой счет (специальный счет для учета суммы залога) клиента при открытии фьючерсного контракта. Данные средства служат финансовой гарантией, подтверждающей, что обязательства по фьючерсному контракту будут выполнены. Обычно биржа устанавливает сумму первоначальной маржи в размере от 2 до 10% стоимости фьючерсного контракта. Деньги, которые клиент переводит на специальный счет, являются его собственностью до тех пор, пока в результате какой-нибудь неудачной операции он их не потеряет.

После открытия позиции и внесения первоначальной маржи изменения цены фьючерсного контракта будут вести к соответствующему уменьшению или увеличению стоимости позиции клиента. Если ситуация на фьючерсном рынке изменяется в благоприятном направлении (цены для покупателя повышаются, а для продавца снижаются), то сумма денег на счете по учету маржи увеличивается на величину потенциального выигрыша.

Если ценовые изменения неблагоприятны для позиции клиента, то его первоначальная маржа уменьшается. Поэтому все биржи для поддержания на счете клиента суммы не ниже заданной устанавливают вариационную маржу, которая вносится в размере, восстанавливающем сумму до уровня первоначальной маржи. Большинство бирж устанавливает вариационную маржу на уровне 75% первоначальной величины. Если сумма средств клиента будет меньше вариационной маржи, то брокерская фирма попросит клиента внести сумму, восстанавливающую его средства до первоначального уровня. Требование о вариационной марже может быть выполнено внесением необходимых средств либо ликвидацией или уменьшением позиции. Вариационная маржа вносится только наличными. Этим она отличается от первоначальной маржи, которая может быть внесена ценными бумагами или другим способом.

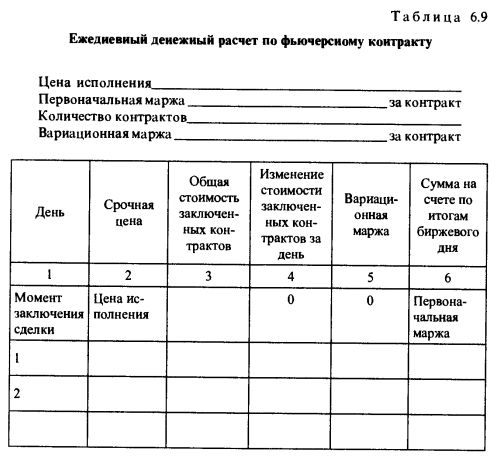

Каждый день расчетная палата после окончания биржевых торгов и определения котировок проводит перерасчет счетов клиентов, на которых отражаются изменения в стоимости открытых ими позиций (табл. 6.9).

Если клиент имеет длинную позицию, а цены повысились, то сумма его средств будет увеличиваться, так как возрастает результат по открытым позициям. Выигрыш будет составлять разницу в стоимости его открытого контракта. Откуда приходят средства? Сумма средств на счете покупателя увеличивается за счет перевода денежных средств от других участников-продавцов, которые потеряли на своих позициях столько же, сколько другие выиграли. Если цены, наоборот, снизились, то выигрыши будут переведены на счета продавцов и списаны со счетов покупателей.

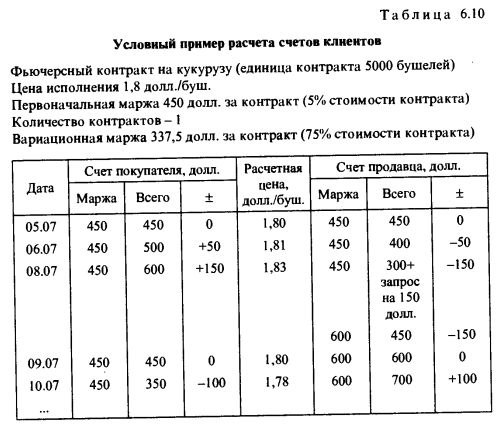

Условный пример расчета состояния счетов покупателя и продавца фьючерсного контракта приведен в табл. 6.10.

Проанализируем данный пример.

При открытии позиций 05.07 покупатель и продавец внесли на маржевой счет гарантийный депозит в размере 450 долл. (0,05 х 1,80 х 5000).

На следующий день расчетная цена увеличилась на 0,01 долл. за 1 буш. (1,81-1,80). Это изменение расчетной цены принесло прибыль покупателю в размере 50 долл. (0,01 • 5000), которая была переведена на его счет. В то же время счет продавца был дебетован на ту же сумму.

На 08.07 расчетная цена увеличилась на 0,02 долл./буш. Позиция покупателя была кредитована еще на 100 долл. (0,0275000), а счет продавца дебетован на 100 долл. Так как сумма средств на счете продавца меньше вариационной маржи 300<337,5, он получит запрос на 150 долл. Продавец может внести 150 долл. наличными для поддержания своей позиции открытой либо ликвидировать свои обязательства по контракту, имея 09.07 убыток 150 долл.

К 09.07 расчетная цена снизилась на 0,03 долл./буш., что принесло прибыль продавцу. В результате его счет был кредитован на 150 долл. (0,03 • 5000), а счет покупателя дебетован на такую же сумму. В итоге и покупатель, и продавец имеют нулевую прибыль на своем счете.

На 10.07 расчетная цена снизилась еще на 0,02 долл./буш. Позиция продавца была кредитована на 100 долл., а позиция покупателя дебетована на 100 долл.

Расчет счета проводится до момента ликвидации клиентом своих обязательств по фьючерсному контракту.

Контрольные вопросы

1. Сформулируйте определение биржевой сделки и назовите ее отличительные признаки.

2. Что понимают под содержанием биржевой сделки?

3. Дайте характеристику сделкам на наличный товар, назовите их преимущества и недостатки.

4. Приведите характеристику форвардных сделок и их разновидностей, их преимущества и недостатки.

5. Охарактеризуйте бартерные и условные сделки. В чем их основное различие?

6. Дайте характеристику фьючерсным сделкам, назовите их преимущества.

7. Укажите отличительные особенности форвардных и фьючерсных контрактов.

8. Как рассчитывается стоимость фьючерсного контракта?

9. Как ликвидируются фьючерсные контракты?

10. Охарактеризуйте спрэдовые операции.

11. Каково назначение опционов?

12. Какие виды опционов вы знаете?

13. Назовите варианты использования опционов.

14. Как осуществляются расчеты по сделкам с реальным товаром?

15. Как проходят расчеты на фьючерсном рынке?

16. Дайте характеристику марже.

|