|

Существуют только 4 дня поставки каждый год. Днем поставки является первый рабочий день биржи, следующий за последним рабочим днем в марте, июне, сентябре и декабре.

Котировка фьючерсных контрактов на индекс FTSE 100 производится посредством деления значения индекса на 10. То есть, если ожидается, что на день поставки в декабре 1985 г. индекс будет равен 1120, то цена фьючерсного контракта на данный месяц составит 112. Размер тика - минимально допустимого на LIFFE изменения цены - составляет 0,05, что соответствует 0,5 индексного пункта FTSE 100 и в денежном выражении равно 12,50 ф. ст.

Использование фьючерсных контрактов для минимизации риска падения цен на акции не влечет за собой внесения каких-либо изменений в первоначальный портфель. Поэтому этот способ предпочтительнее других, предусматривающих изменение состава портфеля (например, продажу его части). Кроме того, фьючерсные сделки отражаются на внебалансовых счетах.

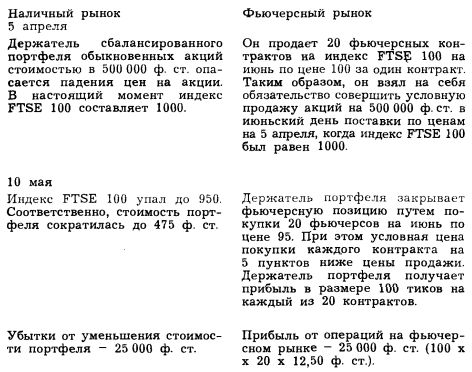

Пример 1

В этом примере держатель портфеля ценных бумаг опасается общего падения цен на обыкновенные акции и стремится избежать уменьшения стоимости своего портфеля.

Возможно, к 10 мая держатель портфеля почувствует, что падение цен на акции прекратилось, и примет решение закрыть фьючерсную позицию. Если же он захочет на постоянной основе застраховаться от неблагоприятных изменений на рынке, то он сможет постоянно поддерживать фьючерсную позицию, возобновляя контракты по мере наступления срока исполнения. Такая стратегия способствует уменьшению колебаний стоимости портфеля ценных бумаг. Если бы в примере 1 индекс FTSE 100 вырос, то прибыль на наличном рынке компенсировала бы убытки на фьючерсном.

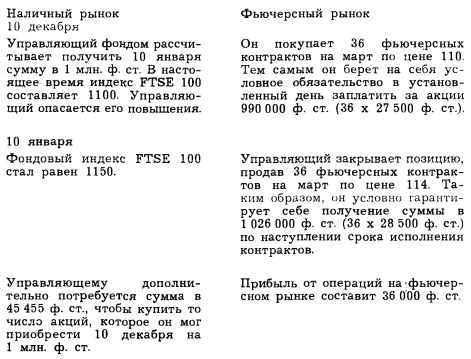

Пример 2

Данный пример иллюстрирует использование длинной срочной позиции в целях хеджирования. В рассматриваемом случае управляющий фондом рассчитывает 10 января получить 1 млн. ф. ст. и купить на эти деньги сбалансированный портфель акций британских компаний. До получения денег остался 1 месяц, и он опасается, что цены на акции возрастут до 10 января.

В данном случае хеджирование оказалось неполным, так как не было точного соответствия между изменением фьючерсных и наличных цен. Иными словами, имело место изменение базисного соотношения, т. е. соотношения между значением индекса на рынке спот и фьючерсных цен; первоначально это соотношение было равно нулю.

Естественно, если бы базис изменился таким образом, что фьючерсные цены превысили наличные, прибыль от операций на фьючерсном рынке также превысила бы сумму, необходимую для хеджирования.

|